市場陸兵 2020-07-13 17:07:58 來源:中國房地產金融

??新冠肺炎疫情在全球大有蔓延之勢,表現在REITs市場呈現不一樣的情景,在疫情和經濟衰退期下,REITs應當如何投資?

??“房地產投資信托基金(REITs)聞起來像房地產,看起來像債券,動起來像股權。”摩根士丹利REITs研究部門的負責人格雷格·懷特(Greg Whyte)曾說。

??有別于其他美國證券,基于美國股權REITs的獨特性,深入理解REITs對其跑贏基準指數(富時股權REIT指數)及大盤至關重要。在本文中,將介紹REIT的五大投資因子(Factors),這些投資因子已在當前由于COVID-19而導致的經濟衰退中得到驗證。

??簡單地講,股權REITs是為投資者帶來以租金收益為主的房地產投資公司。

??為什么要投資REITs?這是基于穩定的股息收入和長期資本增值,REITs一直以強有力的總回報收益而著稱。在過去二十年中,REITs總收益遠高于標準普爾500指數,且高于企業債券。

??REITs投資因子分析

??諸多在傳統股權型領域的投資因子和選股技巧在股權REITs投資中效果不佳,這一難題困擾著眾多分析師和投資者。

??“因子投資”在過去幾年在金融投資界越來越受歡迎,其背后的推動力是“聰明貝塔(Smart Beta)”。被動(Passive)投資策略的興起,是根據歷史數據,選擇與較高回報相關的屬性因子。這些屬性因子包括價值、規模、慣性、質量、收益率、波動、增長、流動性等等。

??有證據表明,有些投資因子在REITs上不僅無效,甚至可能會出現反作用。

??那么,在REITs投資中,有哪些有效投資因子呢?我們在分析研究中發現了五個表現突出的因子,而這些因子也在實際操作的基金中得到證實,這更加堅定了我們對研究成果的信心。

??第一,板塊選擇。REITs板塊選擇是REIT投資績效最重要的一個決定因素。根據REITs在不同周期的表現,劃分了如下分類:

??衰退期:辦公樓、凈租賃物業、公寓、老人住宅

??蕭條期:酒店、商業街、購物中心、老年護理中心

??復蘇期:學生公寓

??繁榮期:數據中心、信號塔、生命科學、工業物流、單家庭住宅、移動房屋、醫院

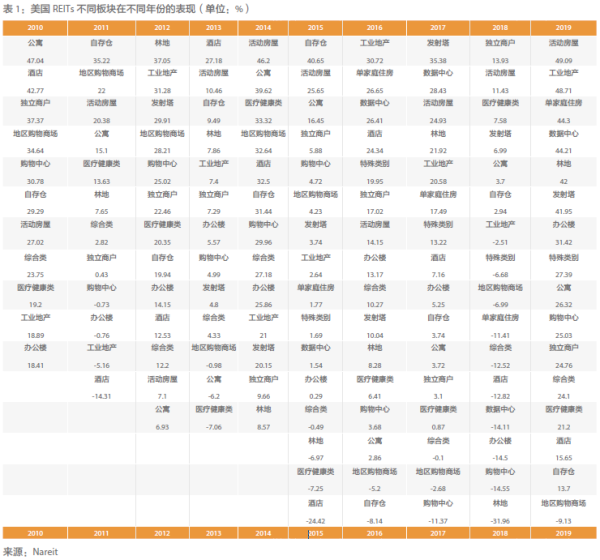

??此外,REIT板塊具有異步周期特性,也就是不同板塊可處于商業周期的不同階段。在過去的十年中,表現最佳和最差的REIT板塊之間的平均差為40%(見表1)。

??第二,不要被高股息(high yield)欺騙。我們的研究表明,最高股息的REITs表現往往不佳,而最低股息的REITs表現每年比平均高出3.6%。

??第三,便宜REITs依舊便宜。“資金成本”是真正的競爭優勢,也是潛在股息增長的驅動力,REITs凈經營收入(NOI)增長包括內部(同店)和外部增長兩個部分。廉價的股權資本(以NAV premiums或FFO/share premiums衡量)是推動外部增長的最大動力,這貢獻了REITs總回報的一半。

??第四,擁有低杠桿、健康的資產負債表。資產負債表對REITs股價產生巨大影響,資產負債表健康的REITs可以獲得更高的回報率。盡管有如此高的溢價,但我們的研究發現,擁有健康資產負債表的REITs每年的業績比平均優于2.6%。

??第五,REITs投資多樣性。這一點無需介紹,在任何投資策略中,多樣化對于降低風險和波動性都是至關重要的。即使在REITs這樣單一集中投資的產品中,也存在著不同相關性的板塊,而這些板塊具有很好的分散投資與減少投資脆弱性的能力。

??COVID-19與經濟衰退期中的REITs

??2月初,投資者對有關COVID-19的新聞幾乎并不關注。而現在,新冠疫情已成為全世界唯一關心的焦點。

??隨著美國疫情的逐漸明朗以至于傳染加深,人們由最初對疾病本身的擔憂已經漸漸轉向了巨大的經濟損失上,而最近人們開始擔心美國金融系統整體的承受能力。我們當然不能忽視人類的生命,但對于市場的恐慌并非來自數千人的死亡或數十萬甚至數百萬人的感染,而是來自數十億人對大流行病的不確定性。這些恐懼的疊加對所有資產的價格都產生了巨大影響。

??那么,上述五個REITs投資因子在COVID-19引發的經濟衰退市場中是否如期表現呢?答案是肯定的,這些投資因子在與COVID-19相關的巨大經濟動蕩中依然表現出色(相對的)。

??COVID-19疫情直接影響特定屬性的REITs板塊程度取決于三個變量:(1)集聚地的能力;(2)與旅行相關的業務;(3)老年人的場所。根據這三個變量,COVID-19產生巨大影響的板塊是:購物中心、商業街、酒店、老人護理中心(SNF)、老人住宅(SH)、非雜貨零售和學生住房。在大多數REITs板塊中,除了經濟急劇下滑帶來的普遍下降之外,新冠疫情本身不太可能造成需求沖擊。

??經濟不景氣對任何特定REITs板塊的影響也取決于以下三個變量:(1)租金的經濟敏感性;(2)營業利潤率;(3)租賃期限。基于這三個因子,在經濟風險方面,酒店首當其沖,其次是零售、辦公和工業。歷史上在低迷時期表現良好的板塊包括醫療保健、凈租賃、自助倉儲和移動房屋,當然還有新型的REITs技術板塊,如數據中心和信號塔。

??毫不驚訝地發現,市場對每一個REITs板塊的傷害程度不盡相同,有些板塊遭到重擊。高質量的研究和經驗讓我們能夠了解市場/經濟衰退期間的每個板塊風險。

??考慮到移動房屋(Manufactured Housing)已被證明是防御性最強的REITs板塊之一,而它在COVID-19疫情期間的不佳表現卻令人大開眼界。

??這種表現的主要原因是“就地避難”條例和旅行限制的頒發嚴重影響今年春季和夏季的休閑露營車(Recre-ational Vehicle,RV)旅行,從而導致休閑露營車凈營業收入(RVNOI)在未來幾個季度的大幅下降。但疫情結束后,該行業也會呈V型增長。

??疫情期間REITs各板塊的表現(圖4),顯示COVID-19暴發期的市場表現驗證了這五個投資因子對REITs良好表現的重要性。

??因子1——板塊選擇。表現最佳的板塊數據中心和表現最差的板塊購物中心之間的差額幾乎達到57%。

??因子2——高股息REITs行業。購物中心、酒店、商業街、醫療保健板塊在劇烈動蕩中受到了沉重打擊,暴跌幅度幾乎是低股息同行的兩倍。在過去的幾周中,已有十幾個REITs宣布暫停或削減股息。同時,目前雖然辦公樓這個板塊沒有受到過多沖擊,但未來一旦疫情在美國蔓延時間過長,大量辦公樓倒閉,那么這對于未來幾年的辦公樓板塊都是極大的影響。以及住宅這個板塊,因為本次疫情都在大城市集中暴發,未來人們可能會“去城市化”,將房屋購置在郊區而不是市區。

??因子3——“昂貴”的REITs板塊。

??數據中心、信號塔和生命科學實驗樓板塊在COVID-19衰退期間表現尤為出色,尤其是數據中心和信號塔。同時考慮到疫情的影響,在未來對于數據中心和信號塔的需求可能會增加。

??因子4——高杠桿REITs板塊。酒店、購物中心和商業街受到COVID-19“就地避難”條例和旅行限制的直接影響最大,眾多已經停業。這些容易受到債務和脆弱財務狀況影響的板塊受到了更為嚴峻的考驗。

??因子5——多樣性可降低意料之外的風險。例如曾經被認為是防御性最強的板塊,移動房屋和醫療保健REITs在COVID-19中被重創。

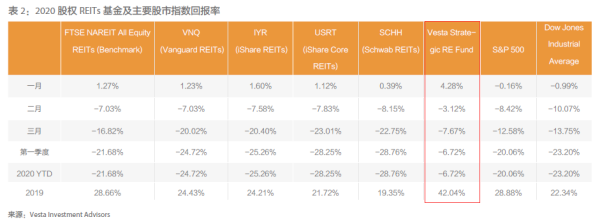

??Vesta Strategic RE Fund證明了該策略的有效性,回報率輕松超越了股權REITs的基準指數和同行基金(表2)。

??疫情危機中的REITs投資機遇

??隨著疫情不斷的蔓延與暴發,以及失業率的不斷攀升,美國政府實施了前所未有的諸多政策。在貨幣政策方面,美聯儲宣布推出“無限量量化寬松”,將首次支持購買企業債券并直接向企業提供貸款。財政政策方面,

??2萬億美元刺激計劃,這些措施不僅將會順利幫助美國中小型企業度過本次危機,而且美國百姓直接受惠,考慮到美國經濟的中流砥柱也正是這些中小型企業,這將為未來疫情之后的美國經濟復蘇提供了土壤與種子。

??根據Vesta的量化數學模型預測,美國的股市將會在4月中下旬達到第二次低谷(也是疫情到拐點的時候,第一次低谷是3月23日,整體股市的走勢會是“W”型),之后會反彈,隨之進入穩定的上升期。一般而言,股市將會比實際經濟提前3到6個月走出衰退和蕭條期)。但也強調,沒有人能預測投資的時間點,正確的方法是分階段投資。最壞的情形是美國疫情遲遲沒有得到有效控制,一旦失控,那美國經濟將會走向深淵。

??未來REITs投資的板塊和個股選擇從大的層面上來講需綜合考慮兩個因素:1.疫情的后續效應,2.經濟的基本面(蕭條和復蘇期)。從細的層面來講需綜合考慮:1.房地產的供需關系,這將決定未來租金增長的潛力;2.外部增長(external growth)的潛力;3.當地人口和工作機會的增長;4.盡量避免有很多新開發項目的REITs,等等。

??低利率將在可預見的未來持續保持,這將使REITs受益。REITs作為防御性投資工具(因有定期的股息收入),其表現在經濟衰退、蕭條和復蘇期都優于S&P500。也許股市還會繼續震蕩,但疫情總會結束,作為長期投資,未來一段時期正是投資REITs的好時機,投資REITs指數ETF不是好的選擇,選對板塊尤為重要(第一投資因子)。

??(本文作者陸兵系ViiNet 董事,Vesta Investment Advisors CEO,負責房地產金融投資及REITs 投資組合管理。)

央行行長潘功勝:穩妥化解大型房企債券違約風險

2023-10-23一視同仁支持房地產企業合理融資需求,保持房地產融資平穩。土拍規則生變,或重回價高者得?

2023-10-20土拍規則調整順應市場變化,4城取消地價限制。最高發放3萬元!鄭州高新區發布多子女家庭購房補貼辦法

2023-10-20二孩家庭給予一次性2萬元/套的購房補貼;三孩家庭給予一次性3萬元/套的購房補貼。9月份鄭州商品房銷售8608套,銷售均價12304元/平方米

2023-10-20其中商品住宅銷售4961套,銷售面積60.02萬平方米,銷售均價11513元/平方米。9月房價:下跌態勢有所遏制,一線城市回穩趨勢明顯

2023-10-19政策效應開始顯現。南京出臺存量房交易資金監管新政

2023-10-19進一步激發存量房市場活力,保障存量房交易資金安全,維護買賣雙方合法權益。上海優化住房公積金個人住房貸款套數認定標準

2023-10-19明確了首套住房和第二套改善型住房的認定。國家統計局:房地產實現高質量、可持續發展仍然有堅實的支撐

2023-10-18房地產的調整是有利于房地產向高質量發展方向轉型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中國城市住房價格288指數

(2023-02)1571.9點

- 0.13%

- -0.91%

| 日期 | 指數 | 環比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |