- 城市:全國

- 發布時間:2019-09-10

- 報告類型:企業監測分析

- 發布機構:克而瑞

??導 讀

??行業整體利潤規模增速放緩近30個百分點;規模上市房企盈利能力強于行業整體,70家中有38家企業凈利率同比提升。

◎ 研究員 / 朱一鳴、貢顯揚、汪慧、李丹

??2019年上半年,受行業整體銷售增速放緩影響,規模房企的結算收入和利潤規模在保持增長的同時,增速較2018年明顯放緩。

??總體來看,行業整體盈利水平在經歷了2015年的利潤率低潮后,穩步提升,進入到一個平穩期。規模房企盈利能力強于行業整體,上半年70家典型上市房企中有38家企業的凈利率同比提升。

??但我們認為,當前房企的盈利能力仍然面臨較大的下降壓力,主要表現為以下幾個方面:

??1)由于行業總體規模已現下降趨勢,將來營業收入增速放緩導致利潤增速下降的趨勢將更加明顯;

??2)龍頭房企通過行業集中度上升獲得收并購超額利潤的紅利逐漸消失;

??3)一二線城市限價以及各地歷史地王進入結算期導致利潤率下降的壓力逐漸顯現;

??4)房企管理精細化轉型的效果尚未顯現,對利潤率提升的幫助不大;

??5)融資渠道單一和融資成本的壓力仍然較大;

??6)市場壓力導致的項目去化率下降將拉長項目的周轉周期,降低周轉效率。

??01

??2019年上半年行業利潤增速明顯放緩

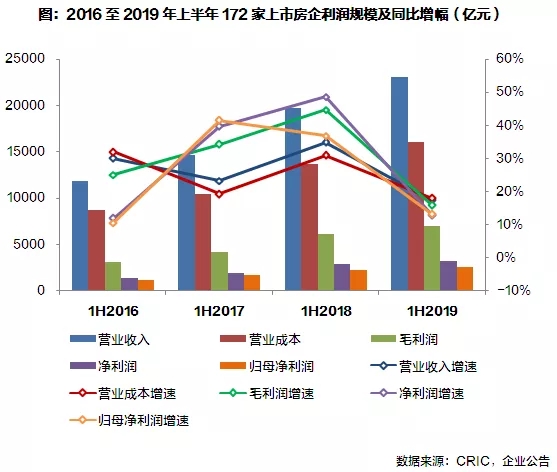

??1、172家上市房企利潤規模增速放緩近30個百分點

??近年來,中國房地產行業整體銷售規模繼續保持穩定增長。但2018年以來,在政策調控持續以及“堅決遏制房價上漲”的主基調下,行業整體的規模增速放緩顯著。而受銷售增速放緩影響,上市房企2019年上半年整體的結算收入和利潤規模在保持增長的同時,增速較2018年也呈現出明顯放緩的趨勢。截止上半年末,172家行業典型上市房企實現總體營收規模23068億元,同比增長17.2%,規模增速較2018年同期的34.9%顯著放緩近18個百分點。總體營業成本同比增長17.9%至16051億元,規模增速放緩近13個百分點。因此從利潤規模的變動來看,2019年上半年行業整體利潤增速的降幅較結算規模更為顯著。上半年,172家行業典型上市房企實現總體毛利潤7017億元,凈利潤3232億元,分別同比增長15.8%和12.7%。相較于2018年同期利潤規模近47%的增長,今年上半年行業整體的利潤增速大幅降低近30個百分點。

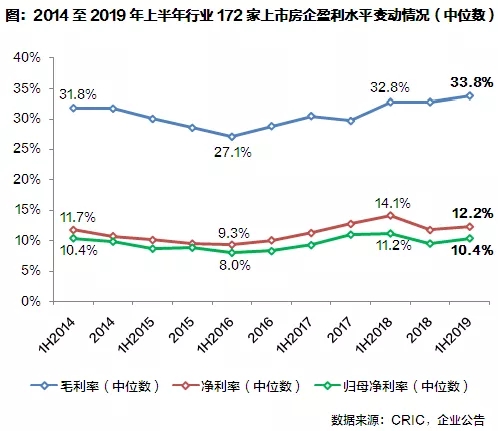

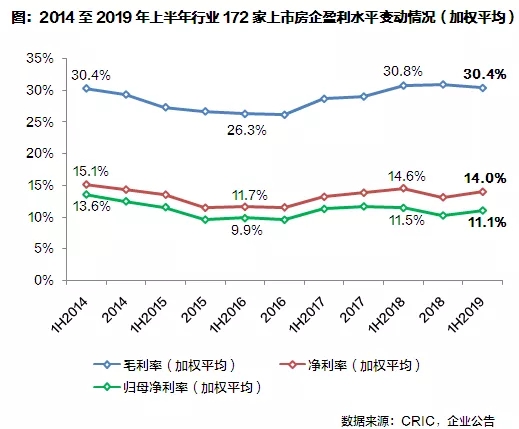

??2、行業整體利潤率相對穩定,中小規模房企盈利能力承壓

??從盈利能力來看,2019年上半年172家行業典型上市房企毛利率的中位數達到33.8%,較2018年同期進一步增長近1個百分點,創近年來新高。同時,截止上半年末,172家上市房企凈利率和歸母凈利率的中位數分別為12.2%和10.4%。雖然較2018年同期的高位有明顯回落,但與2014年、2016年同期相比仍處在歷史較高水平。我們認為,在經歷了2015年至2016年中期的利潤率低潮后,行業整體盈利能力自2016年末以來穩步提升。但在目前政策調控常態化、房企利潤空間持續受到擠壓的行業周期下,企業盈利預期的實現仍面臨一定的客觀壓力。雖然短期內受益于前期低成本的土地儲備以及收并購紅利,行業整體的利潤率尚維持在歷史較高水平。但從長期來看,隨著行業競爭格局加劇、集中度不斷提升,對于中小規模房企特別是百強外房企而言,其銷售及運營管控成本也將明顯提升,如何平衡規模增長與增長質量,提升精細化經營的管理水平對經營者提出了更高的要求。

??02

??規模房企利潤增速高于行業平均

??盈利能力相對較強

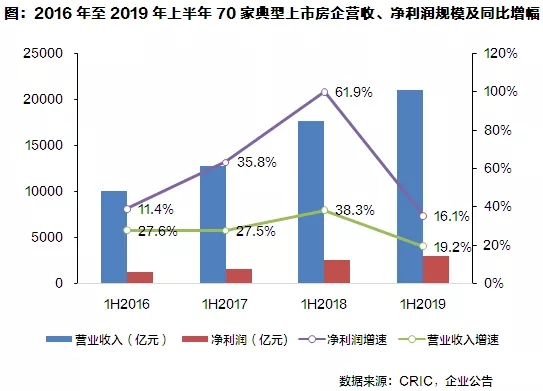

??當前,行業“強者恒強”的局面已經形成,規模房企的行業影響力逐步提升。為了更清晰、準確地反映行業盈利表現和走勢,我們對70家典型上市房企[1]的盈利狀況進行了重點分析。70家典型房企中,包括45家H股上市房企和25家A股上市房企。

??1、70家典型房企中有38家凈利率同比提升,表現強于行業整體

??營收與利潤規模上:2019年上半年,70家典型房企結算規模穩步擴張,總營收規模達21120億元,較2018年同期增加19.2%;實現毛利潤6216億元,同比上升17.3%;凈利潤、歸母凈利潤分別為2944億元、2306億元,分別同比增長16.1%、16.7%。整體上,受益于集中度上升的紅利,70家典型房企的營收及利潤規模持續走高。雖然規模增速明顯放緩,但增速高于行業整體。

??(部分略)

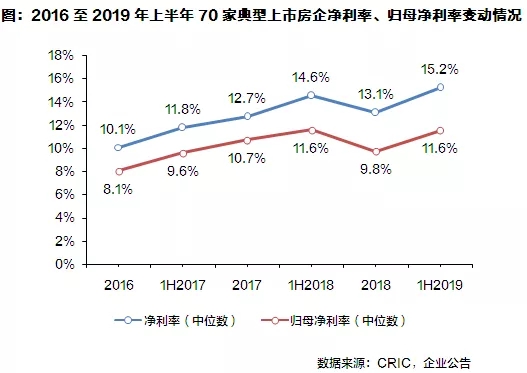

??利潤率方面,上半年70家典型房企中有38家企業的凈利率同比提升,凈利率中位數為15.2%,同比上升0.7個百分點,歸母凈利率中位數為11.6%,與2018年同期持平。上半年70家典型房企的凈利率中位數及歸母凈利率中位數均高于行業平均水平,盈利能力較強。值得注意的是,上半年在70家典型房企中有20家企業的凈利率高于20%,包括華潤置地、龍湖集團、招商蛇口、旭輝控股集團、金地集團、中國金茂等規模房企均在其列。

??其中,金地集團在規模擴張的同時,持續改善銷售質量,盈利能力表現顯眼,實現凈利率23%,較2018年同期上升2.8個百分點。中國金茂采用一二級土地聯動開發的方式,通過毛利率較高的一級土地開發業務平衡整體盈利水平,凈利率同比提高11.9個百分點達到32.5%,顯著高于同規模房企。此外,大發地產盈利能力有顯著改善,凈利率大幅提升至8.2%,下半年大發在投資、財務和運營三大體系建設的推進下,盈利能力或將進一步走高。

??2、H股上市房企盈利能力優勢顯著,A股營收與利潤規模增長向好

??為了更好地區別A股上市房企與H股上市房企的營收及盈利表現和走勢,我們進行了進一步的比較分析。截止2019年上半年末,45家H股上市房企實現營收12059億元,較2018年同期增長14.3%;凈利潤和歸母凈利潤分別為1953億元、1538億元,分別同比增長7.7%、10%。值得注意的是,保利置業集團、合景泰富集團、中梁控股、越秀地產、中國奧園等房企凈利潤規模增速均超過80%。同時,上半年25家A股上市房企營收規模為9061億元,同比增長26.5%;實現凈利潤991億元、768億元,分別同比增加37.1%和32.9%,其中,金科股份、北京城建、藍光發展等企業凈利規模增長幅度位于A股上市房企的前列。總體來看,A股和H股上市房企的營收與利潤規模繼續增長,A股上市房企的規模增速要略高于H股。

??[1]70家典型上市房企證券簡稱:萬科A、大悅城、金融街、金科股份、陽光城、泰禾集團、中南建設、招商蛇口、榮盛發展、濱江集團、保利地產、建發股份、北京城建、華發股份、華夏幸福、首開股份、金地集團、藍光發展、迪馬股份、綠地控股、信達地產、光明地產、新城控股、北辰實業、金隅集團、朗詩綠色集團、保利置業集團、越秀地產、瑞安房地產、北大資源、中國海外發展、合生創展集團、世茂房地產、中國金茂、建業地產、旭輝控股集團、龍湖集團、路勁、當代置業、華潤置地、時代中國控股、寶龍地產、力高集團、禹洲地產、佳兆業集團、花樣年控股、合景泰富集團、景瑞控股、銀城國際控股、融創中國、中駿集團控股、弘陽地產、碧桂園、德信中國、國瑞置業、佳源國際控股、中梁控股、富力地產、首創置業、融信中國、中國恒大、遠洋集團、龍光地產、雅居樂集團、中國奧園、綠城中國、美的置業、大發地產、正榮地產、仁恒置地

??(部分略)

??03

??收并購、合作開發項目進入結算期

??影響房企利潤表現

??1、房企合作開發常態化,項目股權合作影響企業利潤表現

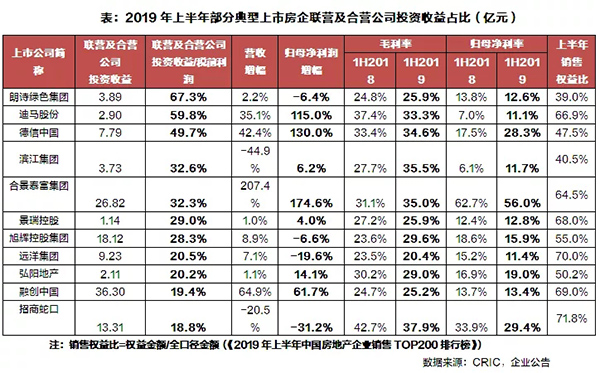

??近年來,房企通過收并購途徑獲取項目、合作開發的比重不斷增加。根據克而瑞榜單,2019年上半年行業百強房企的整體銷售金額權益占比為75.5%,企業之間進行項目合作開發的模式逐漸常態化。我們認為,目前項目收并購及合作開發已經成為規模房企獲取土地資源的重要途徑,且有利于企業的規模擴張。隨著2018年以來市場上大量的收并購項目步入結算周期,根據合作項目并表與否,項目股權合作對這部分企業的利潤規模或盈利能力起到了較為直觀的提升作用。(1)項目合作并表帶動營收增長,超7成典型房企少數股東損益占比提升在房企的大部分項目合作中,通常會選擇由合作開發項目的操盤方、實際控制方進行財務并表。合作開發中操盤并表項目比例的增加對規模及品牌上市房企而言,在盈利上主要表現為結算收入和毛利潤規模的提升。相應的,合作并表項目的增加會導致少數股東損益及其占比提升,但歸母凈利率可能會出現增速放緩或下滑。(部分略)(2)非并表項目投資收益增加,帶動歸母凈利潤及盈利能力提升另外,在合作開發項目由操盤方進行財務并表的同時,對于其他合作參股的企業而言,項目的結算收益會更多的通過權益法進行核算,最終以對聯營及合營企業投資收益的形式反映在這些企業的當期利潤中。我們認為,對于大部分中小規模房企而言,非并表合作項目比例的增加可以顯著提升其自身的歸母凈利潤規模及歸母凈利率水平。2019年上半年,在70家典型上市房企中有6成企業的聯營及合營公司投資收益占稅前利潤的比重較去年同期提升。其中,融創中國上半年實現應占聯營及合營公司溢利凈額36.3億元,較去年同期增加25億元,對稅前利潤占比近20%。合景泰富集團上半年實現聯營及合營公司投資收益26.82億元,較去年同期增加近23億元,對稅前利潤的占比提升近19個百分點。歸母凈利率達56%,遠高于毛利率水平。另外,上半年招商蛇口、旭輝控股集團、弘陽地產等房企通過部分項目股權合作,其聯營及合營公司確認的投資收益對其歸母凈利率的提升起到了較大的作用。

??2、非主營業務收入影響房企整體收益水平

??對于房企來說,非主營業務收入是企業營收和盈利的重要組成部分,對企業的經營結果也會產生一定影響,特別是對于非主營業務收入占比過高的房企,應予以區別分析。非主營業務收入主要包括出售資產收益、投資利息收益、處置長期股權投資收益及政府扶持與補助等,其中出售項目等資產是對房企收益影響最大、也是最常見的途徑。上半年,雅居樂集團實現歸母凈利潤50.8億元,同比增長35.1%,歸母凈利率為18.7%,達到行業領先水平。但雅居樂實現較高的盈利水平還有部分原因在于,出售了惠州白鷺湖項目34%股權予平安,獲得收益29.9億元,以及一家合營企業轉至附屬公司獲取重估收益5.79億元,上半年雅居樂非主營業務收入是2018年同期的8.8倍。此外,中國金茂上半年由于利息收入,出售子公司收益、議價購買收益等增加,非主營業務收入較2018年同期大幅增加293.9%,因此也推高了企業的營收與盈利水平。

??3、中海地產和華潤置地投資物業重估收益規模持續領先(略)

??4、整體銷管費率略有下降,不同房企間分化顯著

??銷售和管理費用作為期間費用的組成部分,直接影響企業的當期損益。銷管費率則是房企成本管控能力的重要體現,其數值越低說明企業對于銷管費用管控能力越強。2019年上半年,70家典型房企的整體銷管費率中位數為8.5%,較去年同期下降0.3個百分點。其中25家A股上市房企的銷管費率中位數同比下降0.4個百分點至8.0%,45家H股上市房企的銷管費率中位數同比下降0.3個百分點至8.9%。盡管2019年上半年房地產行業整體營收增速放緩,但相對高于銷管費用的增速,規模房企總體的成本管控能力有一定提升。(部分略) 總結:我們認為,雖然短期內受益于行業集中度上升及收并購紅利,規模房企整體的利潤率尚穩定在較高水平。但在目前政策調控常態化、行業增速放緩、房企利潤空間持續受到擠壓的市場周期下,企業要保持目前的盈利水平仍面臨一定的客觀壓力。特別是對于中小規模房企而言,在行業競爭格局加劇、集中度提升的背景下,如何平衡規模增長與增長質量,提升精細化經營的管理水平對經營者提出了更高的要求。